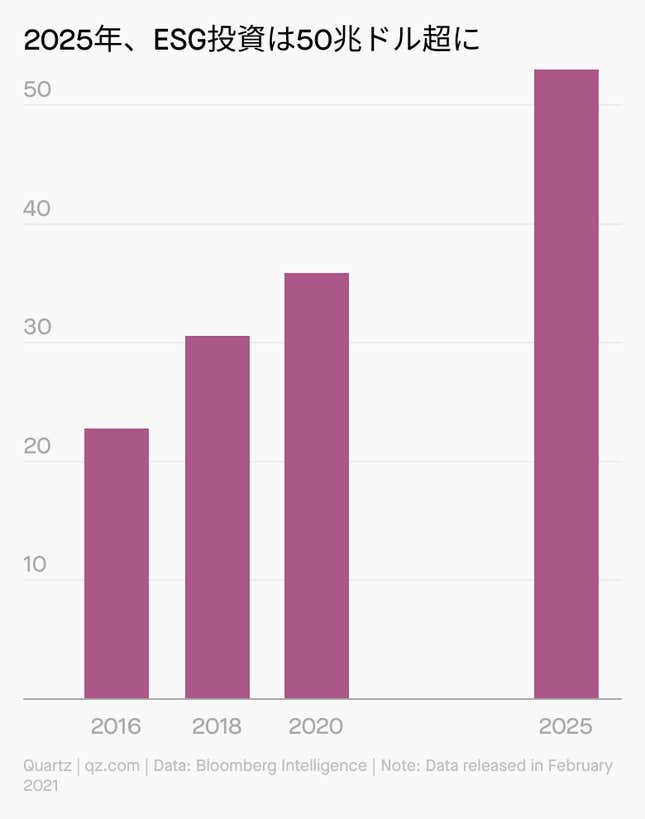

投資家たちが群がり、世界最大規模の資産運用会社も受け入れざるを得ず、上場企業であれば株主に対して実行を約束しているものがあります。そう、ESGのことですね。「環境、社会、企業統治(Environmental, Social, and Governance)」の基準に基づいて投資先が決まる資産の額は、2025年までには50兆ドル(約5,730兆円)を超えるとみられています。

ただこうした状況にあっても、未来予測を仕事にしているはずのベンチャーキャピタリストたちは、大半が静観を決め込んでいます。ロンドンに拠点を置くベンチャーキャピタル(VC)のホートン・ベンチャーズ(Houghton Ventures)で働くハンナ・リーチ(Hannah Leach)は、2020年に仕事を始めたとき、この点にひどく失望したといいます。ホートン・ベンチャーズはロンドン・スクール・オブ・エコノミクス(London School of Economics)と協力して、同校の卒業生が関わっているスタートアップのうち有望なものを支援しています。

次のフェイスブックやツイッターを育てていく責任を背負ったベンチャーキャピタリストたちが、ESGを倫理的な義務として身につけていないという状況は、リーチにとっては理解に苦しむことでした。企業には気候変動や格差、その他の社会経済的な問題に対処していく責任があというのに、ベンチャーキャピタリストは別だと言うのでしょうか。そんなはずはないと考えたリーチは、事態を打開するために行動を起こすことにしたのです。

彼女は昨年7月、ケンブリッジ大学(University of Cambridge)の研究者ヨハネス・レンハート(Johannes Lenhard)と共に、ロンドンでベンチャーESG(VentureESG)を立ち上げました。ベンチャーESGはVC業界では初めてとなるESGの擁護団体のひとつで、自分たちと同じ考えをもつVCと協力して、スタートアップへの投資や自社の業務でESGの原則を採用するよう働きかけていくことを目指しています。リーチとレンハートは、英国からドイツ、イスラエル、日本まで広がるESG推進派のVCおよび機関投資家のネットワークを構築してきました。

リーチは「業界や企業の規模、資産クラスに関わらず、ESGはすべてにおいて同じように適用されるべきです」と話します。ただ、誰もが彼女の意見に賛成しているわけではありません。自分たちが投資しているのはスタートアップであり、炭素を大量に撒き散らす大企業ではないのだから、なぜESGなど考慮しなければならないのかと考えるVCもいるのです。

テック業界の一部からは懐疑的な声が上がる一方で、20以上の著名なVCがベンチャーESGの動きを歓迎しています。これには、総額23億ドル(約3,004億円)の資産をもつ米国の500 Startups、イスラエル最大のVCであるピタンゴ・ベンチャー・キャピタル(Pitango Venture Capital)、資産総額135億ユーロ(約1兆7,635億円)のドイツ復興金融公庫(KfW)などが含まれます。

リーチたちはESG投資が新たな局面を迎えるなかで活動を始めました。最近では資産運用で世界再異大手のブラックロック(BlackRock)がESGを重視する方針を打ち出しており、プライベートエクイティ(PE)企業やヘッジファンド、VCは、機関投資家および超富裕層の要望に対応するために、オルタナティブ投資と呼ばれるさらに急進的な方向に向かいつつあります。

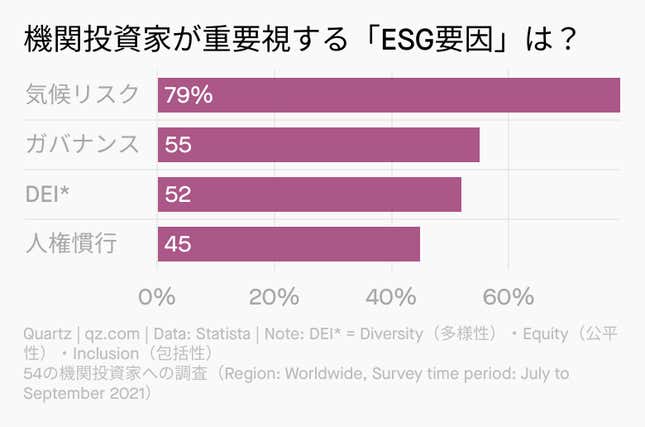

VCが倫理的基準を採用するのに抵抗したとしても、投資家たちはスタートアップの職場内部で起きていることや、気候変動、格差といった問題に敏感になっています。VCといえども、今後は外部からの圧力のために変化を受け入れざるを得なくなるでしょう。

BY THE DIGITS

数字でみる

- 最大40兆ドル(4,598兆円):世界のESG資産への投資総額

- 90%:投資をしているミレニアル世代のうち、持続可能な投資を心がけていると回答した人の割合(モルガン・スタンレー(Morgan Stanley)が2019年に行った調査に基づく)

- 3分の1: 欧州のスタートアップのうちESGの理念を掲げる企業の割合(KfWが2021年に行った調査に基づく)

- 83項目:スウェーデンの投資会社シンネビック(Kinnevik)がデューディリジェンスで用いるESG関連の基準の数

- 45社:Bコープ(B Corp)認証を得ているVCの数

- 25%:米国のVCのうち創業者に女性を含む企業の割合

PROJECTS TO WATCH

注目のプロジェクト

- VentureESG:投資決定の過程にESG基準を組み込むことを提唱するVCのネットワーク

- Responsible Innovation Labs:フィンテック大手ストライプ(Stripe)で働いていたジョン・ジーガー(Jon Zieger)が、米国のVCゼネラル・カタリスト(General Catalyst)の支援を受けて2021年にワシントン州で立ち上げた非営利団体(NPO)。VCおよびスタートアップのコミュニティー向けに、ESG基準の策定に取り組む

- Kinnevik:スウェーデンの投資会社で、以前からポートフォリオにESG原則を採用している”アーリーアダプター”の1社

- MPower Partners Fund:米金融業会や公共政策分野で経験をもつ女性3人が昨年5月に東京で設立したVC。「社会的課題」に取り組み、「ESGを戦略に組み入れることで持続可能な成長」を目指す日本のスタートアップを支援する。同社プリンシパルの佐久間優奈(Yuna Sakuma)によれば、欧州と異なり日本ではESGを巡る動きは始まったばかりだという

- The Integrity Institute:2021年設立のNPOで、テック業界で倫理関連、モデレーション、安全性などの仕事に携わる「インテグリティの専門家」の支援を行う。基本的には大規模なプラットフォームビジネスに関わることが多いが、その影響はスタートアップにまで及ぶ場合もある

- KfW Capital:ドイツ復興金融公庫(KfW)のベンチャー部門。VCやポートフォリオ企業のESGの慣行を測定する指標を開発している

PROS/CONS

メリットとデメリット

❗️ スタートアップが最初からESGを重視すべきなのは:

- はじめから戦略にESG原則を組み込んでおいた方が、後になって方向変換するより簡単。これはビックテックが犯してきた倫理的過ちを見ても明らかです。

- 規制当局と投資家からの要求は今後も強まっていく見込み。例えば、欧州連合(EU)では金融サービス分野の企業を対象に、持続可能性についての情報開示を求めるルールが導入されていますが、これにはESG関連の項目もあります。また、VCはEUの環境および社会正義を巡る基準を満たすために、どのような戦略や慣行を実施しているかを開示することも必要です。

- ESGを推進していると企業運営に関しても信頼を得られる。シンネビックのサステイナビリティを担当するマシュー・ジョゼフ(Matthew Joseph)は自社の投資決定の場に立ち合い、出資を検討するスタートアップの内情に常に目を光らせています。

- 暴力的で不健全なオフィスカルチャーのために企業評価がゼロになることも。ESGの「S(Social)」に分類される問題ですね。

❓ ESGについてはそれほど考えなくてもいいのは:

- 従業員の数が少なくリソースが限られているスタートアップは、大企業を想定して策定された数十もの複雑な指標に基づいて、製品の市場適合度(PMF)を追求することに煩わされるべきではない。例えば、立ち上げ間もないスタートアップがサプライヤーの炭素排出量が自社にどのような影響を及ぼすかを考えるのは、あまり現実的ではないでしょう。

- ソフトウェア開発と製造業では環境への影響が異なる。業務で電力を使えば何らかの形で気候変動に加担してしまうのは避けられませんが、ソフトウェアの開発は一般的にはクラウドを利用して行われており、二酸化炭素(CO2)を直接排出しているわけではありません。

- ルールと基準は従うものではなくつくり替えていくもの。ベンチャー投資とは現状の破壊を目指す人たちを支援することであり、VCは規則に縛られることを是としない傾向があります。つまり、VCにESGを推進していることをを売り込むのは難しいかもしれません。

QUOTABLE

こんな声も……

「特に西海岸では(VCはESGには)ほとんど興味をもっていません。はっきり『ノー』と言ってくるVCもいます。そういう人たちには、こちらも関心はありません。それほど驚くべきことではないのです」

──人類学者でマックスプランク研究所のCambridge Centre for Ethics, Economy, and Social Changeの研究者ヨハネス・レンハート

🔮 PREDICTIONS

今後の見通し

投資の世界ではESGの勢いは増しています。オープンエンド型のファンドを提供する企業や資産運用会社は数年前からESGであることを売りにした商品を多数展開して利益を得てきたほか、ブラックストーン(Blackstone Group)、コールバーグ・クラビス・ロバーツ(KKR、Kohlberg Kravis Roberts)、TPGキャピタル(TPG Capital)といった大手PEファンドも、持続可能性に向けた取組やそれを測るための指標を策定しています。これはひとつには、自らが上場して市場の評価にさらされるようになったためです。

こうしたなか、いまだに非公開企業でESGに対しても懐疑的な姿勢を示すVCは、例外的な存在になりつつあります。ベンチャーESGのような草の根の活動によって、VCの間でもESGは投資の未来を形づくっていくという認識が広まっていくことで、最後まで抵抗していた人たちも最終的には何らかのかたちや方法でこの動きに対応していくことになるではないでしょうか。

残る大きな課題は、VCがどのようにしてESGを定量化するか、そして次の時代のビッグテックになるかもしれないスタートアップの企業文化にどうやってこれを根付かせていくかという点です。

ONE 💰 THING

ちなみに……

ドイツで2020年に行われたある調査(PDF)によると、対象となったスタートアップの半分は「顧客を集めるためにESGを推進する戦略を取った」と回答しており、「社会的に求められているから」と答えたのは30%にとどまりました。起業家たちはESGを収益のために役立つものだと捉えていることを示す数字ですね。

今日のニュースレターは、ロンドン在住のフリーランスエディター、Edward Robinsonがお届けしました。日本版の翻訳は岡千尋、編集は年吉聡太が担当しています。

💎 毎週金曜夜は、いま知っておくべきキーワードをはじめ、世界の「これから」を予測する「Forecast」ニュースレターをお届けしています。

🎧 音声コンテンツもぜひ! 幾何学模様のGo Kurosawaさんとお届けするQuartz JapanオリジナルPodcast(Apple|Spotify)のほか、平日毎朝の「Daily Brief」の英語読み上げや、日本語ニュースのPodcastも配信しています。

👀 Twitter、Facebookでも最新ニュースをお届け。

👇 このニュースレターはTwitter、Facebookでシェアできます。転送も、どうぞご自由に(転送された方へ! 登録はこちらから)。